TFRS 3 ve TFRS 10’u ne zaman ve nasıl uygulamalıyız?

TFRS 3 İşletme Birleşmeleri ve "TFRS 10 Konsolide Finansal Tablolar" Tablolar arasındaki farklar nelerdir?

“Konsolidasyona Giriş: Hangi yöntemi kullanmalıyız?” (Makale Linki) yazımın ardından konsolidasyon ile ilgili standartlara devam edeceğim ve TFRS 3 İşletme Birleşmeleri’nin anlatacağım.

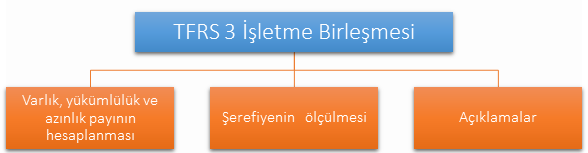

TFRS 3 İşletme Birleşmeleri

TFRS 3’ün Amacı

TFRS 3, bir işletmenin bir başka işletmeyi edinmesi halinde, bu birleşmeye ilişkin finansal raporlarında verdiği bilgilerin ihtiyaca uygunluğunu, güvenilirliğini ve karşılaştırılabilirliğini sağlamayı amaçlar. Bu kapsamda;

- Edinilen işletmenin tanımlanabilir varlıklarını, borçlarını ve kontrol gücü olmayan paylarını (azınlık paylarını) finansal tablolarında nasıl muhasebeleştireceği ve ölçeceği;

- İşletme birleşmesinde edinilen şerefiyeyi veya pazarlıklı satın alma sonucunda oluşabilecek kazancı nasıl muhasebeleştireceği ve ölçeceği; ve

- Finansal tablo kullanıcılarının işletme birleşmesinin niteliği ve etkilerini değerlendirebilmeleri için hangi bilgileri açıklayacağını nasıl belirlediği

bilgilerinin finansal tablolarda açıklanmasına ilişkin prensipleri açıklar.

TFRS 3 Işletme Birleşmeleri ile TFRS 10 Konsolide Finansal Tablolar Arasındaki Fark

İlk bakışta TFRS 10 ve TFRS 3 aynı konuyu düzenliyor gibi görünse de, her iki standardın odaklandığı noktalar farklıdır. Tek ortak noktaları ise her iki standardın da birleşen işletmeler ve bu işletmelerin finansal tabloları ile ilgili olmalarıdır.

"TFRS 10 Konsolide Finansal Tablolar" , “kontrol” kavramını açıklayarak konsolidasyon sürecini tanımlarken, TFRS 3 daha birleşme işlemi anındaki ölçümlerle ilgilenir.

Nedir peki bu ölçümler?

Şerefiye ya da azınlık paylarının ölçümü bunun en güzel örnekleridir.

Bir konsolidasyon sürecinde her iki standardı da uygulamalısınız. Bir standart diğerini ikame edemez.

Bu bir işletme birleşmesi midir?

Finansal raporlama açısından bakıldığında, bir yatırımcının, herhangi bir yatırım ediniminin işletme birleşmesi olup olmadığının değerlendirilmesi gerekir.

TFRS 3, edinilen varlık ve yükümlülüklerin işletme tanımına uymasını şart koşmaktadır. Diğer bir deyişle, bir varlık ya da varlık grubu satın alabilirsiniz ancak edindiğiniz bu varlıklar işletme tanımına uymuyorsa, TFRS 3 kapsamı dışında tutulmalıdır.

Standarda göre “işletme” ne demektir?

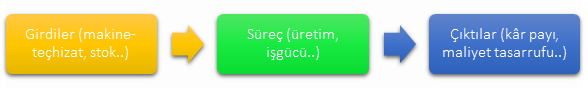

Standarda göre bir varlık ya da varlık grubunun işletme olarak değerlendirilebilmesi için aşağıdaki 3 kritere sahip olması gerekir:

- Girdilere sahip olması, yani bir veya daha fazla süreç uygulandığında, çıktı üreten ekonomik kaynak niteliğinde olmasıdır.

- Sürece sahip olması, yani, girdi ya da girdilere uygulandığında çıktılar üreten, herhangi bir sistem, standart, protokol, düzenleme veya kuralların uygulanabilmesidir.

- Çıktılara sahip olması, yani, yatırımcılarına ve diğer hak sahiplerine doğrudan temettü, daha düşük maliyet veya diğer ekonomik faydalar sağlayacak sonuçlara sahip olmasıdır.

İşletme birleşmelerinde satın alma yöntemi

Bir işletmeyi satın aldığınızda, satın alma yöntemine göre muhasebeleştirmelisiniz.

Peki satın alma yöntemi ile konsolidasyon arasındaki fark nedir?

Satın alma yöntemi, konsolidasyon sürecinin bir parçasıdır. Dolayısıyla, bir konsolidasyon sürecinde, önce edinilen varlığın satın alma yöntemine göre ilk muhasebeleştirilmesi yapılır ve ardından konsolidasyon sürecinin finansal tabloların kombine edilmesi, grup içi işlemlerin elimine edilmesi vb. Işlemlerine geçilir.

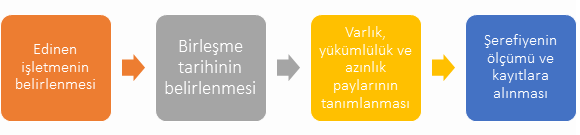

Satın alma yöntemi 4 adımda uygulanır:

- Edinen işletme belirlenmelidir.

- Birleşme tarihinin belirlenmelidir.

- Edinilen tanımlanabilir varlıklar, üstlenilen tanımlanabilir borçlar ve kontrol gücü olmayan paylar (azınlık paylarının) finansal tablolara yansıtılmalı ve ölçülmelidir, ve

- Şerefiye veya pazarlıklı satın alma sonucunda oluşabilecek kazanç muhasebeleştirilmeli ve ölçülmelidir.

Bu adımlara tek tek detaylı bakalım.

1. Edinen işletmenin belirlenmesi

Her bir işletme ediniminde, şirketlerden biri edinen diğer edinilen işletmedir. Satın alan işletmenin belli olduğu durumlarda bunu belirlemek çoğu zaman kolaydır ancak bazı durumlarda hangi işletmenin edinen, hangi işletmenin edinilen işletme olduğunu belirlemek bu kadar kolay olmayabiliyor.

Örneğin bir birleşme işleminde, bu taraflar nasıl belirlenebilir?

Bu gibi durumlarda genellikle, gerçeğe uygun değeri daha yüksek olan işletme edinen işletme olarak kabul edilir. Daha detaylı bir analiz gerektiren durumlarda TFRS 3 B14-B18 arasındaki maddeler incelenmelidir.

2. Birleşme tarihinin belirlenmesi

Taraflar arasında yapılan sözleşmede aksi belirtilmemiş ise, edinen işletmenin, edinilen işletmenin kontrolünü ele geçirdiği tarih, berleşme tarihidir. Bu tarih de genellikle edinilen işletme bedelinin, edinen işletme tarafından transfer edildiği tarih olmaktadır.

3. Edinilen tanımlanabilir varlıkların, üstlenilen tanımlanabilir borçların ve kontrol gücü olmayan payların (azınlık paylarının) muhasebeleştirilmesi ve ölçülmesi

i. Varlık ve yükümlülüklerin muhasebeleştirilmesi

Edinen işletme ya da yatırımcı, edinilen tanımlanabilir varlıkları, üstlendiği tanımlanabilir borçları ve kontrol gücü olmayan payları, şerefiyeden ayrı olarak birleşme tarihindeki gerçeğe uygun değerleri ile ölçer.

Bazı durumlarda, henüz tanımlanmamış varlık veya borçlar olabilir ve edinme tarihinde bu varlık ve yükümlülükler de ayrı ayrı ölçülmelidir.

Edinilen varlık ve yükümlülükler satın alma tarihindeki gerçeğe uygun değeri üzerinden ölçülür.

Edinme tarihine kadar farklı yöntemlerle ölçülen varlık ya da yükümlülükler varsa (maliyet yöntemi ile ölçülerek amorti edilen sabit kıymetler gibi), bu varlıklar da yine satın alma tarihindeki gerçeğe uygun değerleri üzerinden ölçülmelidir. Bu durumda, ilgili varlığa ilişkin birikmiş amortisman giderlerinin ve diğer unsurların da düzeltilmesi gerekecektir.

Yukarıda, edinilen varlık ve yükümlülüklerin, satın alma tarihindeki gerçeğe uygun değeri üzerinden ölçülmesi gerektiğini söylemiştim ancak tüm varlık ve yükümlülükler buna tabi değildir; bazı varlık ve yükümlülüklerin bu kuraldan istisnaları vardır. Bunları sıralayacak olursam;

- "TMS 37 Karşılıklar, Koşullu Yükümlülükler ve Koşullu Varlıklar"

- Gelir Vergileri (TMS 12)

- Çalişanlara Sağlanan Faydalar (TMS 19)

- Tazminat varlıkları

- Yeniden edinilen haklar

- "TFRS 2 Hisse Bazlı Ödemeler"

- "TFRS 5 Satış Amaçlı Elde Tutulan Duran Varlıklar ve Durdurulan Faaliyetler"

ii. Kontrol gücü olmayan (kontrol edilemeyen) paylar

Standartta azınlık payı, doğrudan veya dolaylı olarak ana şirkete atfedilemeyen, bir bağlı ortaklıktaki özkaynak olarak tanımlanmaktadır.

Örneğin, %100’ünü satın aldığınız bir şirkette, kontrol edemediğiniz bir pay, diğer bir deyişle azınlık payı bulunmaz. %80’ini satın aldığınız bir şirkette ise ana ortaklık siz olmanıza karşın, kontrol edemediğiniz %20’lik bir pay ortaya çıkmıştır ki bu, azınlık payıdır.

TFRS 3’e göre azınlık payları, iki şekilde ölçülebilir:

- Gerçeğe uygun değer yöntemi ya da

- Mevcut ortaklık araçlarının, edinilen işletmenin net tanımlanabilir varlıklarının muhasebeleştirilen tutarlarındaki orantılı payı üzerinden ölçülür.

Seçilen yöntem, edinmede ya da satınalmada oluşan şerefiyenin hangi tutar ile muhasebeleştirileceğini doğrudan etkiler. Bunu madde 4’te bir örnekle açıklayacağım.

4. Şerefiyenin veya pazarlıklı satın almadan kaynaklanan karın muhasebeleştirilmesi ve ölçümü

Şerefiyenin standarttaki tanımı “tek olarak tanımlanamayan ve ayrı olarak kaydedilemeyen bir işletme birleşmesinde edinilmiş diğer varlıklardan kaynaklanan gelecekteki ekonomik fayda” şeklinde yapılmıştır ve aşağıdaki iki ana unsurun farkı olarak hesaplanmalıdır (TFRS 3. Ek. A):

Şerefiye = (Aktarılan bedeli gerçeğe uygun değeri + kontrol gücü olmayan payların tutarı + aşamalı olarak elde edilen bir işletme birleşmesinde; satın alınan işletmenin işletmedeki daha önce elde tutulan özsermaye payının edinme tarihindeki gerçeğe uygun değeri) – (satın alınan birimin satın alma tarihindeki maliyeti)

Sonuç pozitif ise “şerefiye”, sonuç negatif ise “negatif şerefiye” oluşmuş anlamına gelir.

Evet bir şerefiye pozitif ya da negatif oluşmuş olabilir.

Pozitif şerefiye oluştuğunda, oluşan bu tutarın, maddi olmayan varlık olarak sınıflanması ve her yıl değer düşüklüğü testine tabi tutulması gerekir

"TMS 36 Kapsamında Varlıklarda Değer Düşüklüğü Testi"

Şerefiye negatif ise,

- Aktif ve pasifleri, kontrol gücü olmayan payları, önceden alınmış faiz ve aktarılan tutarı tanıma prosedürlerini gözden geçirmelisiniz ve

- Pazarlıklı satın almayla elde edilen bu kazancı Kâr veya Zarar Tablosu’nda muhasebeleştirmelisiniz.

Örnek Uygulama: TFRS 3’te Şerefiye ve Azınlık Payı

ACCAFIN A.Ş., MUDEFIN A.Ş.’nin 80%’lik kısmına 100.000 TL karşılığında sahip olmuştur.

Edinme tarihinde MUDEFIN A.Ş.’nin tanımlanabilir varlık ve yükümlülüklerinin TFRS 3’e göre toplam değeri 110.000 TL’dir.

Halka açık bir şirket olan MUDEFIN A.Ş.’nin, edinilme öncesi 20%’lik azınlık payına karşılık gelen hisselerinin piyasa değeri 25.000 TL’dir.

Buna göre şerefiye tutarı ne olmalıdır?

Gerçeğe Uygun Değer Yöntemi’ne göre şerefiyenin hesaplanması

+ Satın alma tutarı = 100.000 TL

+ Azinlik payı tutarı = 25.000 TL

- MUDEFIN A.Ş.’nin net varlıkları = 110.000 TL

= 15.000 TL şerefiye tutarıdır.

Mevcut ortaklık araçlarının, edinilen işletmenin net tanımlanabilir varlıklarının muhasebeleştirilen tutarlarındaki orantılı payı yöntemine göre şerefiyenin hesaplanması

+ Satın alma tutarı = 100.000 TL

+ Azinlik payı tutarı = 22.000 TL

- MUDEFIN A.Ş.’nin net varlıkları = 110.000 TL

= 12.000 TL şerefiye tutarıdır.

Yazıyı daha çok kişiye ulaştırmak için sayfanın solundaki sosyal medya araçlarını kullanabilirsiniz.