COVID-19 pandemi döneminde küresel ekonomi çok uzun yıllardan bu yana en zor dönemini yaşıyor. Öyle ki, bu dönemi 1929 Büyük Buhran’ı ile karşılaştıran kişi sayısı oldukça fazla…

Nakit, şirketler için bu dönemin en önemli konusu. Bazı şirketler bu döneme hazırlıksız yakalanırken bazı firmalar ise nakit krizine adeta kendi kendine girdi. Buna neden olan konuların başında ise bu şirketlerin son yıllarda yaptıkları çok yüksek tutarlı “hisse geri alımı” işlemleri geliyor.

Hollanda merkezli ve küresel çapta faaliyet gösteren Booking.com bunun en yakın örneklerinden oldu. Son 3 yılda toplam 16 milyar dolarlık hisse geri alımı yapan ve nakit varlığını bu yönde kullanmayı tercih eden şirket, bu dönemki nakit krizi için devlet yardımı beklediğini açıkladı.

Nakit ya da hisse yoluyla değil de doğrudan hisse geri alımı ile şirket varlıklarının hissedarlara ve yöneticilere transfer edilmesi sonucunda yalnızca sınırlı bir kesim bu işlemden fayda sağlarken, şirketin mevcut nakit krizini çözmek için devlet desteği sağlanarak bu dönemin maliyeti neden ülke kaynaklarının kullanımı yoluyla tüm topluma yansıtılsın?

Bu nedenle Amerika ve İngiltere başta olmak üzere birçok ülke hisse geri alımının 1980 öncesi dönemdeki haline getirilmesini tartışıyor.

Peki hisse geri alımı nedir, nasıl ortaya çıktı, şirketler için teorik olarak motivasyonlar neler ve pratik uygulamalar nasıl gerçekleşiyor?

Halka Açık Şirketlerde Hisse Geri Alım İşlemlerinin Manipülasyon Perspektifinden Değerlendirilmesi

Mevcut küresel ekonomik sistemde şirketler, teorik olarak onlarca sebebi olsa da tek bir ana amaç için kurulur; kâr elde etmek… Yatırımcının da bu yöndeki en temel beklentisi kâr payı maksimizasyonudur.

Temelde çok basit gibi görünen bu durum, küresel entegrasyonun her alanda arttığı bugün, şirketler açısından biraz daha karmaşık ve suistimale açık hale gelmiş durumda.

Büyüyen ve gelişen şirketlerin yeni yatırımlar için finansman maliyetlerini düşürmek amacıyla, büyümek isteyen şirketlerinse ihtiyaç duyulan finansmana daha kolay ulaşabilmek amacıyla halka açılmaları artık sadece bir başarı olarak değil aynı zamanda bir sınav olarak görülüyor. Başarı kısmı malum; zaman zaman yol kazaları ("Balonlar") yaşansa da halka açılan şirketin, bu yolu tercih etmeyen şirketlere göre pozitif yönde sahip olduğu algılar günümüzde hala fazlasıyla geçerliliğini koruyor.

Halka açılan şirketlerin sınavı ise yukarıda bahsettiğim yol kazaları ve küresel ekonominin finans-egemen (finansallaşmış) bir düzene doğru evrilmiş olması ve bu düzende yatırımcı-yönetici arasındaki çıkar çatışması (agency theory)’na bulunan çözüm nedeniyle başlıyor.

Yukarıda bahsettiğim iki kavramı ve “çözüm”ün nasıl “neden”e dönüştüğünü açıklamaya çalışacağım.

Finansallaşma

Kapitalizmin ulaştığı en son evre olarak görülen “Finansallaşma” kavramı, 20. yy’ın son çeyreğinde ortaya çıkmıştır ve üzerinde henüz tanım birliğine varılamamış olsa da, Dore, R. (2002) tarafından, genel olarak toplam ekonomik aktivitede finansal endüstrinin hâkimiyetinin artması, şirketlerin yönetimlerinde finansal kontrollerin olması, toplam varlıklarda finansal varlıkların bulunması, özellikle özkaynaklarda finansal varlıkların yer alması, şirket stratejik kararlarında borsaların yönlendirici olması ve iş döngüsünde borsada yaşanan dalgalanmaların belirleyici faktör olması olarak tanımlanmıştır.1 Buna göre finans dışı şirketlerin faaliyetleri özellikle 1970’lerden itibaren finansal işlemlere daha fazla kayarak, finansal piyasalarda kurumsal yatırımcı profilinin artmasına neden olmuştur. Martin Mayer’in "Borsayı Çalmak" kitabı bu bakış açısıyla ve benzer şekilde borsadaki suistimal risklerinin ele alındığı bir pencereden yazılmıştır.

Bunda, finans piyasalarının 1970 petrol krizi sonrasında “kuralsızlaştırılması” da (deregulation) en büyük etkenlerden biridir. Bu andan itibaren yatırımcılar asıl faaliyet alanlarında olmasa kısa vadeli yüksek kârları, faaliyet alanından uzun dönemler boyunca elde edilebilecek düzenli ama daha düşük kârlara tercih etmeye başlamışlardır. “Short-termism” olarak adlandırılan bu kavram bizde de kısa vadecilik olarak anlaşılabilir.

Yatırımcıların değişen beklentilerine paralel olarak ülkelerin kanunları da değişti ve eskiden yasak ya da çok sıkı kurallara tabi olan bazı uygulamalar günümüzde yasal ya da daha kabul edilebilir hale geldi. Bu uygulamalardan biri de “hisse geri alımı”.

Örneğin Amerika’da 1934 yılından 1982 yılına kadar çok katı bir şekilde uygulanan şirketlerin kendi hisselerini geri alımı, SEC tarafından 1982 yılında daha serbest bir hale getirildi, ardından suistimal riskini önlemek için 2003 yılında ek kısıtlamalar ilave edilse de uygulamaya pek bir faydası olmadı.

Hisse geri alımının serbest hale gelmesi, o ana kadar en sık kullanılan kâr dağıtım yöntemi olan “nakit ya da hisse temettü ödeme”sinin eskisi kadar tercih edilmemesine neden oldu.

Fama ve French (2003), çalışmalarında Amerika’daki temettü dağıtan halka açık şirketlerin oranının 1978 yılında %67 iken 1999’da %21’e düştüğünü göstermiştir. 1998 yılı ise, hisse geri alımları ile yapılan kâr dağıtımının nakit temettü dağıtımını tutar olarak geçtiği ilk yıl olmuştur.

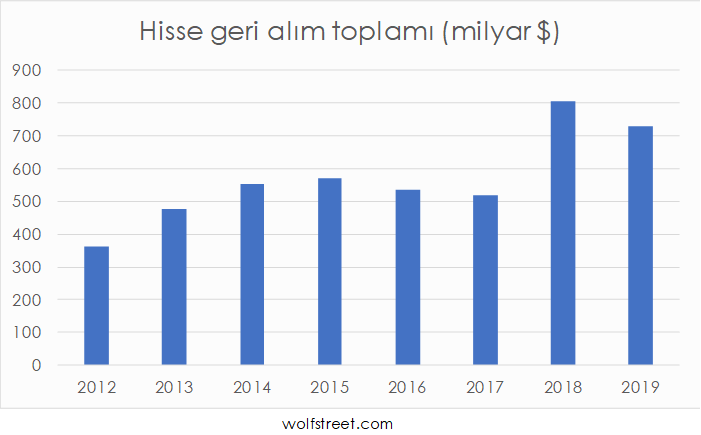

Aşağıdaki grafik, Amerikan Şirketleri’nin 2012 yılından bu yana yaptıkları hisse geri alımlarının büyüklüklerini gösteriyor.

Bu durum, yatırımcılara nakit ya da hisse senedi ile temettü ödemesi gibi durağan yöntemlerin yetmediğini, yerine daha büyük fırsatlar vaadeden alternatif bir yöntemin arandığının da en net göstergesi aynı zamanda.

Bu durum, yatırımcılara nakit ya da hisse senedi ile temettü ödemesi gibi durağan yöntemlerin yetmediğini, yerine daha büyük fırsatlar vaadeden alternatif bir yöntemin arandığının da en net göstergesi aynı zamanda.

Teoride şirketler kendi hisselerini geri almalarını aşağıdaki motivasyonla yapıyorlar:

- Vergisel güdülenme,

- Hisse geri alımlarının sermaye kaldıraç oranını artırması,

- Yeni bir yatırım planının olmadığı durumlarda âtıl kalacak serbest nakit akımlarının yönetim tarafından verimsiz alanlarda kullanımının önlenmesi,

- Şirketin sahipliğini koruma güdüsü,

- Şirketin hisse fiyatının piyasada düşük kaldığına yönelik sinyal etkisi oluşturma

Bu maddelerin her biri uzun açıklamalar gerektirse de bu yazımın temelinde üçüncü ve beşinci maddelere odaklanacağım.

Şirketlerin hisse geri alımı ile ilgili literatürde fikir birliğinin sağlandığı üç temel konu var.

Birincisi, şirketler, hisse geri alımları ile hisse başına kazancı yükseltmiş oluyorlar. Dolaşımdaki hisse sayısı azalan şirketin kârı aynı kalmasına karşın, hisse başı kazancı bir anda ve kâğıt üstünde yükselmiş oluyor. Aynı zamanda nakit çıkışı ve hisse azalışı ile şirketin aktifi ve özkaynakları azaldığı için aktif karlılığı (ROA) ve özkaynak kârlılığı (ROE) da artıyor. İkinci olarak, hisse başı kârı yükselen şirket yatırımcılar açısından daha cazip bir yatırım aracına dönüşmüş oluyor ve artan talep nedeniyle hisse fiyatlarında kısa vadede artış yaşanıyor ve şirketin değeri yükseliyor.

İlk iki madde kadar olmasa da üzerinde büyük oranda fikir birliğine varılan üçüncü konu ise hisse geri alım işlemi ile şirket dışına (yatırımcıya) ve yöneticiye yapılan servet transferi... Buradaki yönetici kavramından kasıt “yönetim kurulu” ve “üst yönetim”.

Üç şekilde yapılabilen hisse geri alımının en çok tercih edildiği yöntem ise, piyasa fiyatları ile piyasadan (open market) satın alınması... Böylece şirketin gerçek değerinin üzerinde seyreden hisseler, blok halinde yatırımcısından geri alınarak, şirketin nakit varlığı şirket dışına çıkarılmış oluyor. Bu işlemin kısa vadedeki etkisi ise hisse fiyatlarının daha da yükselmesi şeklinde meydana geliyor.

Hisse Geri Alımı: Değer Yaratmak mı? Değer Çıkarmak mı?

Yatırımcının hisselerini açık piyasa işlemleri ile (halka kapalı pazarlık usulu yapılanların riskini bahsetmeye gerek yok sanırım) şirkete geri satmasında görünürde bir problem yok ancak kâr dağıtım yöntemi olarak kullanılan bu işlemde şirketin mevcut nakdi büyük oranda şirket dışına çıkarken, nakit temettünün tersine, ileride yatırımlarda ya da sermaye artışında kullanılabilecek bir “yedek (reserve)” ayrılmıyor. Bu yöntemde yatırımcı kârını maksimize ederken ve yönetim ve çalışanlara verilen/verilecek hisse senetleri ile hisse fiyatının düşmesi engellenirken, şirketin uzun vadede ortaya çıkacak olası yatırım planlarının finansmanı ya da kriz anlarında oluşacak nakit ihtiyacını kolayca karşılama ihtimali ise riske giriyor.

Diğer yandan, yönetimin kendisi de servet transferinin hem sebebi hem sonucu durumunda yer alıyor.

Yazımın başında belirtmiştim, yatırımcılar (hissedarlar)’ın nihai amacı kâr payıdır. Peki şirket yöneticilerinin nihai amacı da bu mudur? Yani tüm üst yönetim sadece yatırımcıların kâr payı maksimizasyonunu mu hedeflemektedir gerçekten?

Bu sorunun yanıtı teorik olarak evet çünkü tüm üst yönetim netice olarak şirket hedefleri için orada bulunuyorlar ve kendilerine bunun için ödeme yapılıyor. Ancak her ne kadar akla gelen ilk yanıt evet olsa da bunun her zaman böyle olmadığı ve yöneticilerin kendi çıkar ve refahlarını, yatırımcı çıkarlarının önüne koyduğu bilinmektedir. İlk olarak 1932 yılında A. Berle ve G. Means tarafından ortaya konulan vekalet teorisi (agency theory), vekilin (yöneticinin) davranışlarının belirsiz ve gözlemlenemez olduğu durumları içerdiği ve buna bağlı olarak vekilin, işlemler konusunda asilden daha fazla bilgiye sahip olduğu zaman, kendi çıkarlarını maksimize etmeye çalışacağı varsayımına dayanır.

Bunu önlemek amacıyla, yüksek nakit varlığına sahip şirketlerde yatırım için kullanılmayarak âtıl kalacak nakdin yönetici kararlarına bırakılmasının önüne geçilmek istenmesinin bir sonucu olarak hisse geri alımı yapılmaktadır. Bu, hisse geri alımı için yukarıda 5 maddede sıraladığım motivasyonlardan biri ve olumsuz bir amaç içermediği varsayılabilir.

Diğer taraftan ise, faaliyet dönemi boyunca yaşanma riski olan bu çıkar çatışmasının önüne geçebilmek amacıyla Meckling ve Jensen, 1976 yılında yaptıkları çalışmada bir öneri sunmuşlardır. Çalışmaya göre, asil-vekil çatışmasını önlemenin en iyi yollarından birinin hissedar ile yöneticinin aynı ödül ile güdülenmesidir. Yöneticilere, performansları karşılığında verilecek ödüller, hissedarların yalnızca kendi faydalarını maksimize etmeyecek aynı zamanda yöneticilerin kendi faydalarını da maksimize edecektir. İlginçtir ki bu çalışmanın ardından CEO’lara ödenen ücretler, 1978 yılından 2013 yılına kadar %937 yükselmiş durumda ve CEO-çalışan maaş oranı 1978 yılında 1’e 30 iken 2013 yılında 1’e 510’a yükselmiştir. Yazarların kastettiği şey bu değildi şüphesiz 😊 (Bu nedenle Jensen, 2005 yılında bir çalışma daha yayınlayarak yüksek vekil maliyetlerinin (yönetim ücretlerinin) sonuçlarını araştırmış ve bu durumun yatırımcı hakları ve kurumsal yönetime zarar verdiği sonucuna ulaşmıştır.)

Yönetime ödenen ücretlerdeki artışının asıl sebebi ise nakit ödemelerdeki artış değil, yöneticilerin hissedar ile aynı amaçla hedeflenmesinin amaçlandığı hisse bazlı ödemelerdir.

Aşağıdaki tablolar, S&P 500 şirketlerinden 2003-2012 dönemleri arasında en fazla hisse geri alımı yapan 10 firmayı göstermektedir. Bu firmaların hisse geri alımı için ödediği toplam tutar 859 milyar dolarken, aynı dönemde bu firmaların her birinin CEO’suna ve ardındaki 4 üst düzey yöneticiye ödenen toplam maaşın yaklaşık %60’ı ise hisse bazlı ödemelerdir.

Hisse geri alımının etik açıdan uygunluğu ise bu noktada ortaya çıkıyor.

Hedef baskısı ve ödül motivasyonu ile yönetim, hisse geri alımını yukarıda açıkladığım kısa vadeli etkileri nedeniyle bir manipülasyon aracı olarak kullanabiliyor. Hisse geri alımını önce EPS ya da hisse fiyatı gibi hedeflere ulaşmada kullanarak bonuslarını hakeden üst yönetim, ödül olarak elde edecekleri şirket hisselerinin sulandırma etkisini de yapılan hisse geri alımı ile elimine etmiş oluyor.

Hisse geri alımı ile azalan hisse sayısı ve yükselen EPS sonrasında tutturulan hedefler sonunda alınan hisse bazlı ödemeler, fiyatların kısa vadede artışa geçmesinin ardından yeni sahipleri olan yöneticiler tarafından yeniden satılıyor ve bu durum birbirini besleyen bir döngü halinde devam ediyor. Aradaki hisse fiyat farkından elde edilen kâr ise yatırımcıya ya da şirkete hiçbir zaman ulaşmıyor. Bu durum da yatırımcıya değer yaratmak (value creation) değil, şirketten değer çıkarmak (value extraction) olarak tanımlanmaktadır.

“Share Repurchases as a Tool to Mislead Investors: Evidence from Earnings Quality and Stock Performance” başlıklı çalışmada Amerika’da açık piyasa işlemleri ile 1980-2000 yılları yapılan hisse geri alımları içerisinden 7.725 örnek incelenmiş ve hisse fiyat hedefi olan yöneticilerin önce tahakkuk yolu ile gelirleri yüksek göstererek hisse fiyatlarının artmasını hedefledikleri ve bu yöntem işe yaramadığında ardından hisse geri alımı ile hisse fiyatlarını etkiledikleri sonucuna varılmış ancak uzun vadede bu şirketlerin getirilerinin düştüğü gözlemlenmiştir.

McKinsey ise, 2017 yılında yayınladığı “Measuring The Economic Impact of Short-Termism” başlıklı raporda, uzun vadeli kararlar ile yönetilen firmaların, short-termism kıskacındaki firmalardan uzun vadede daha yüksek gelirler elde ettiğini ve yatırımcılara daha yüksek getiriler sunduğunu göstermektedir.

Hisse geri alım programı da bu kapsamda değerlendirildiğinde, suistimal amaçlı olarak yapılan bu işlemlerin başlangıçta yatırımcılar tarafından ayırt edilemese bile uzun vadede şirketlere etkileri olumsuz olduğu görülmektedir.

Bu yazıyı sosyal medyada paylaşmak için ekranın solundaki sosyal medya araçlarını kullanabilrsiniz.