Yatırımcılar, yatırım kararlarından maksimum getiri elde edebilmek için farklı analizlerden yararlanmaktadır. Daha önceki ; "Oran Analizi" , "DuPont Analizi" , "EBITDA" ve "Nakit Akımı" yazılarımda bu analizlere değinmiştim.

Bu yazımda ise, "kazanç artışı" ve "sermaye getirisi" arasındaki ilişkiyi ele alacağım.

"Net Kâr" - "Sermaye Getirisi (ROIC)" İlişkisi

Diğer analizler gibi bu analizin de amacı, işletmeleri daha iyi analiz etmek ve böylece daha iyi bir yatırımcı olmaktır.

Bu analizi diğer birçok analizden ayıran en önemli faktör ise daha az sayıda varsayım içermesidir. Böylece daha geçerli sonuçlara ulaşılabilmektedir.

Hisse senedine yatırım yapmak için değerlendirdiğimiz (M)UDEFIN A.Ş. ve (A)CCAFIN A.Ş. olmak üzere iki şirketin olduğunu varsayalım.

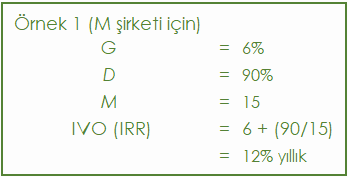

M yavaş büyüyen bir şirket olsun ve net kârının yılda %6 büyüdüğünü varsayalım.

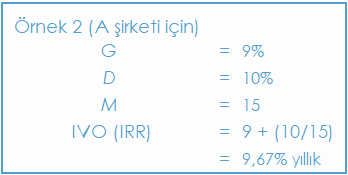

A ise (nispeten) hızlı büyüyen bir şirket olsun ve net kârının yılda %9 arttığını varsayalım.

Her iki şirketin de borsada işlem gören hisselerinin F/K oranı 15 olsun.

Bu durumda yatırımcı açısından hangi hisseye yatırım yapmak daha kârlı olacaktır?

Birçok kişi için akla ilk gelen yanıt "A Şirketi" olacaktır.

Bakıldığında hem M hem de A aynı fiyattan işlem görüyor (15 kat kazanç). Ancak A ile, M hissesindeki %6'lık kazanç büyüme oranına kıyasla %9 oranında büyüme elde ediyoruz.

Peki çoğunluğun aklına gelen A şirketine yatırım yapmak doğru bir tercih midir?

Bu yatırım tercihi doğru değildir zira bu şartlarda sadece kazanç artışına bakma yeterli değildir; bu kazanç artışını yakalamak için gerekli olan sermaye miktarını da hesaplamamız gerekmektedir.

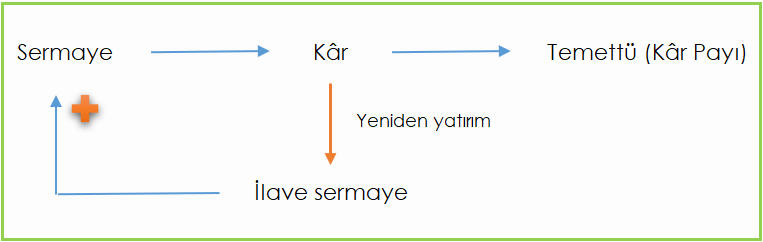

Warren Buffett'ın söylediği gibi, tamamen hareketsiz bir tasarruf (mevduat) hesabı bile zaman geçtikçe daha fazla faiz kazanacaktır; çünkü her yıl kazanılan faiz hesapta tutulacak bu da sermaye tabanına katkıda bulunmaya (“ilave sermaye”) devam edecek ve bir sonraki yıl elde edilecek faiz getirisi daha fazla olacaktır. ("Babil'in En Zengin Adamı" )

Bu durumu şirketlere uyarladığımızda ise aynı şekilde, kazançlarının tamamını temettü olarak dağıtmak yerine bir kısmını elinde tutan işletmeler sermayelerine, “ilave sermaye” yolu ile katkı yaparlar.

Ve bu “ilave sermaye”, doğal olarak bir sonraki yıl ek kazançlar üretir.

Dolayısıyla iki şirketten yatırımcı açısından daha kârlı olanını seçebilmemiz için yukarıdaki ilk soruyu tekrar etmekte fayda var;

Her iki şirketin de 1 TL 'lik ek kazanç elde etmek için ne kadar “ilave sermaye”ye ihtiyacı vardır?

Örneğin, yavaş büyüyen şirketin (M) her yıl kazancının %90'ını temettü olarak dağıttığını varsayalım. %6 kazanç artışı ile diğer %10'unu elinde tutmaya devam eder.

Bu, işletmeye yatırılan ilave sermayenin %60'lık bir getiri sağladığını göstermektedir.

(M)’nin aksine, hızlı büyüyen şirketin (A) her yıl kazancının %90'ını koruduğunu (“ilave sermaye” olarak) ve yalnızca %10'unu kâr payı olarak dağıttığını varsayalım.

Bu, işletmeye yatırılan ilave sermayenin (dağıtılmayan %90’lık kısım) sadece%10'luk bir getiri sağladığını göstermektedir ki bu M'nin % 60'lık oranından çok daha kötüdür.

Her iki şirkete ilişkin "ilave sermaye" getirisinin hesaplaması şu şekilde olacaktır:

Yavaş büyüyen (M) Şirketi

Cari dönem kârı = 1 TL

Gelecek yıl kârı = 1,06 TL (%6 büyüme)

İlave kâr = 0,06 TL

Kâr payı (temettü) tutarı = 0,90 TL (kârın %90'ı)

İlave sermaye = 0,10 TL (kâr-temettü)

İlave sermayenin getirisi = (İlave kâr / ilave sermaye) * 100

= %60

Hızlı büyüyen (A) Şirketi

Cari dönem kârı = 1 TL

Gelecek yıl kârı = 1,09 TL (%9 büyüme)

İlave kâr = 0,09 TL

Kâr payı (temettü) tutarı = 0,10 TL (kârın %10'u)

İlave sermaye = 0,90 TL (kâr-temettü)

İlave sermayenin getirisi = (İlave kâr / ilave sermaye) * 100

= %10

Bu durumu 10 yıllık bir simülasyon ile şöyle gösterebiliriz;

İki şirketin de başlangıç sermayesi 1 milyon TL olsun.

Kazancın her 1 TL 'si için, M temettü olarak 90 kuruş öder (A ise 10 kuruş kâr payı öder).

Ancak A'nın temettüleri yılda %9 oranında büyürken M şirketinin temettüleri yıllık %6 oranında büyüyor.

|

Yavaş büyüyen M Şirketi |

Hızlı büyüyen A Şirketi | ||||||||

|

%6 Net kâr büyümesi ve %60 ilave sermaye getirisi |

%9 Net kâr büyümesi ve %10 ilave sermaye getirisi | ||||||||

| Yıl | Sermaye | Net kâr | Temettü | İlave sermaye | Yıl | Sermaye | Net kâr | Temettü | İlave sermaye |

| 1 | 1.00 mTL | 600 kTL | 540 kTL | 60 kTL | 1 | 1.00 mTL | 100 kTL | 10 kTL | 90 kTL |

| 2 | 1.06 mTL | 636 kTL | 572 kTL | 64 kTL | 2 | 1.09 mTL | 109 kTL | 11 kTL | 98 kTL |

| 3 | 1.12 mTL | 674 kTL | 607 kTL | 67 kTL | 3 | 1.19 mTL | 119 kTL | 12 kTL | 107 kTL |

| 4 | 1.19 mTL | 714 kTL | 643 kTL | 71 kTL | 4 | 1.30 mTL | 130 kTL | 13 kTL | 117 kTL |

| 5 | 1.26 mTL | 757 kTL | 681 kTL | 76 kTL | 5 | 1.41 mTL | 141 kTL | 14 kTL | 127 kTL |

| 6 | 1.34 mTL | 803 kTL | 722 kTL | 80 kTL | 6 | 1.54 mTL | 154 kTL | 15 kTL | 138 kTL |

| 7 | 1.42 mTL | 851 kTL | 766 kTL | 85 kTL | 7 | 1.68 mTL | 168 kTL | 17 kTL | 151 kTL |

| 8 | 1.50 mTL | 902 kTL | 812 kTL | 90 kTL | 8 | 1.83 mTL | 183 kTL | 18 kTL | 165 kTL |

| 9 | 1.59 mTL | 956 kTL | 861 kTL | 96 kTL | 9 | 1.99 mTL | 199 kTL | 20 kTL | 179 kTL |

| 10 | 1.69 mTL | 1.01 mTL | 912 kTL | 101 kTL | 10 | 2.17 mTL | 217 kTL | 22 kTL | 195 kTL |

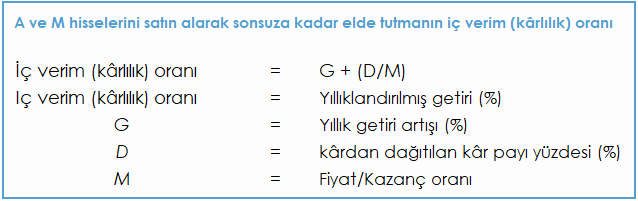

Hisse yatırım stratejisi “satın al ve elinde tut” olan bir yatırımcı açısından bu durumu tekrar değerlendirelim:

Her iki şirketin hissesi için, bu şirketlerin 15 yıllık net kârının hisse başına düşen tutarı kadar bir ödeme yaparak bu hisselerden dilediğini alabilir.

Bu yatırımı sonucunda yatırımcı, her yıl artan oranda bir kâr payına sahip olacak.

Bu yatırımcının yıllık getiri oranı, nakit olarak alacağı bu kâr paylarının İç Getiri Oranı’na eşittir.

Bu orana aşağıdaki denklik üzerinden ulaşılacaktır.

Formülü uyguladığımızda, yatırımcının M şirketinin hissesini satın alıp elde tutmasından yıllık %12 oranında getiri elde edeceğini görüyoruz. Bu oran A şirketinin hissesi için ~%9,67 olarak çıkıyor.

Bu durumda net kârı yıllık daha düşük oranda artacak olan M şirketine yapılacak yatırım uzun vadede daha kârlı olacaktır.

Görüleceği gibi bir yatırımın analizinde şirketin "net kâr artışı", "sermaye getirisi" ve "temettü/serbest nakit akışı getirisi" gibi rasyoların hepsinin ayrı ve önemli bir rolü bulunmaktadır.

Bu nedenle, bir işletmeye yatırım yaptığımızda, sermayenin tümünden (“ilave sermaye” dahil) yeterli getiri sağlayacağından emin olmalıyız. Sermayenin tümü kavramı şu anda faaliyette olan sermayeyi ve kâr payı olarak dağıtılmayıp “ilave sermaye” olarak şirkette tutulacak gelecekteki tüm kazançları içermektedir.

Bir işletmenin birikmiş kazançlar üzerinden kazandığı getirileri düşünürken, 2 temel faktörü hesaba katmalıyız:

- Fırsat maliyetleri ve

- Vergiler

Fırsat maliyetleri

Bir an için paramızdan %15 getiri elde etmemizi sağlayacak fırsatları bildiğimizi varsayalım.

Bu durumda, hissesine yatırım yaptığımız şirketin kazancının %100'ünü bize dağıtmasını, bir kısmını elinde tutup (“ilave sermaye” olarak), diyelim ki yalnızca %8'lik bir getiri ile yeniden yatırım yapmasına tercih ederiz.

Vergiler

Bazen de yatırımcı açısından kâr payı olarak alınacak tutar için ödenecek vergi dolayısıyla bu temettüyü almayarak şirketin bu kârının tamamını “ilave sermaye” olarak kendi bünyesinde tutmasını tercih edebiliriz.

Ayrıca, şirket yönetiminin bonus kriterlerinin farkında olmak da yatırımcı açısından iyi bir veridir.

Örneğin, yöneticiler, "yatırılan sermayenin getirisi" yerine "hisse başına kazanç" esasına göre ücret ve bonusa tabi olabilirler.

Bu durum da, yönetimin kârın büyük kısmını şirket bünyesinde tutarak düşük getirili projelere bu fonları aktarmasına neden olabilir.

Kazanç artışı, sermaye getirisi ve teşvik tazminatı hakkında daha fazla bilgi için Buffett'in 1985 tarihli mektubu da yatırımcılar açısından iyi bir referans niteliğindedir;

Bu yazıyı sosyal medyada paylaşmak için ekranın solundaki sosyal medya araçlarını kullanabilirsiniz.